En el Registro de Operadores de Cambio del BCRA tienen que inscribirse las personas jurídicas que deseen operar en forma permanente o habitual al negocio de la compra y venta de monedas y billetes extranjeros, oro amonedado o en barra de buena entrega y cheques de viajero, giros, transferencias u otras operaciones análogas en moneda extranjera.

Cuáles son los pasos para inscribirse? Te los detallamos aquí debajo:

1) Primero se debe ingresar a la web de la Administración Federal de Ingresos Públicos (AFIP) y acceder al servicio “BCRA – operadores de cambio” (hay que tener en cuenta que es necesario tener clave fiscal nivel 3).

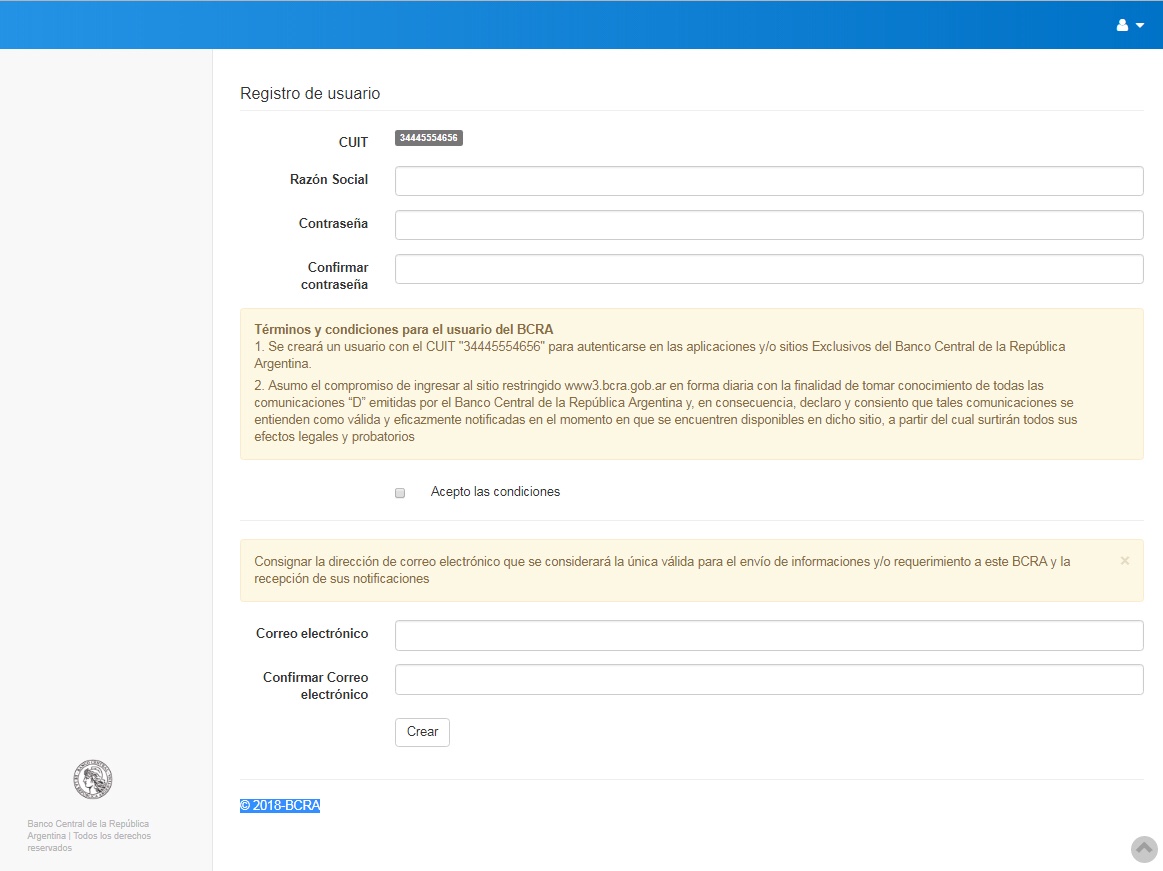

2) Segundo se debe tramitar el usuario y contraseña que permitirá ingresar al registro de operadores de cambio del Banco Central.

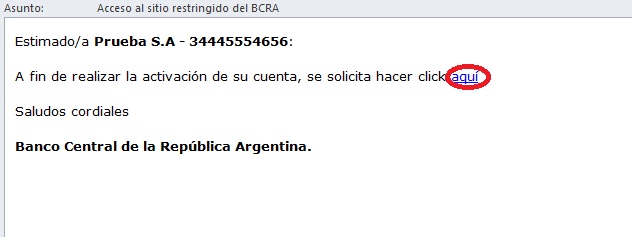

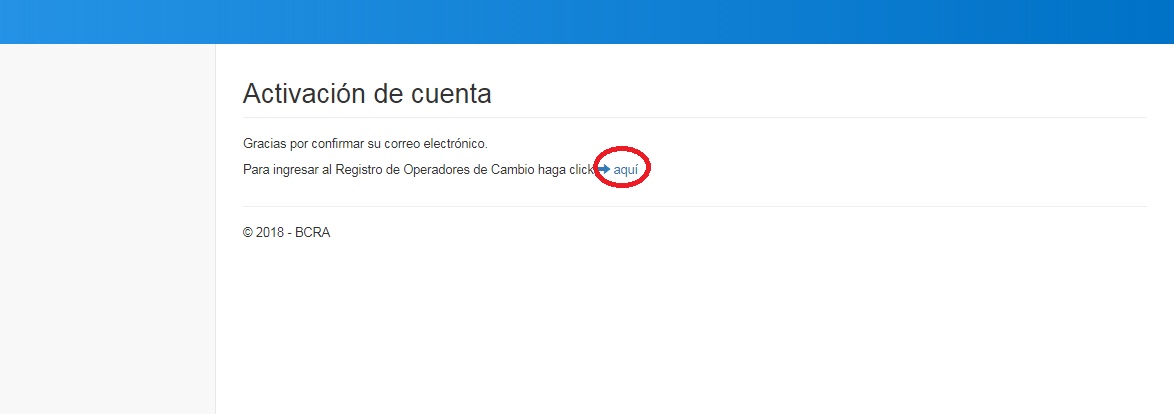

3) Tercero se debe activar el usuario y contraseña desde el correo electrónico que se recibirá.

4) Finalmente se deberá acceder al enlace del registro de operadores de cambio que te brindará el sistema y completar la inscripción.

Una vez cumplidos todos los pasos anteriores, el nuevo operador recibirá el certificado de autorización. Dicho certificado te habilita a operar a partir de ese momento.