Nota original publicada el 21/08/18. Actualizada el 26/06/20 con información sobre costos y demoras de las transferencias. Actualizada el 12/10/20 con información de limitaciones a las transferencias en dólares, levantamiento al cepo a las transferencias en dólares, cuáles son los riesgos de realizar transferencias en dólares y cómo justificar las transferencias en dólares. Actualizada el 04/05/21 con información de cuántas transferencias se pueden realizar por mes. Actualizada el 16/02/22 con nueva información.

Actualmente es posible realizar en forma inmediata una transferencia de pesos de una cuenta corriente o caja de ahorro en pesos a otra cuenta corriente o caja de ahorro en pesos de otra entidad financiera. Pero, ¿es posible realizar una transferencia en dólares desde una cuenta a otra nominada en esa moneda (dólares) que pertenezca a otro banco?

Efectivamente, se puede realizar una transferencia inmediata de fondos en dólares, de forma muy fácil mediante los siguientes canales:

- Home Banking,

- Mobile Banking (a través del uso de la app de tu banco),

- o incluso a través de cajeros automáticos habilitados para ello.

En el caso de los cajeros automáticos es necesario el uso de la tarjeta de débito.

Para realizar la transferencia en dólares son necesarios los siguientes datos:

- Número de CBU o alias

- DNI, CUIT o CUIL del destinatario o la persona que va a recibir la transferencia en dólares

Los bancos imponen límites diarios para las transferencias en dólares (eso depende de cada banco).

Las transferencias en dólares se pueden realizar los 365 días del año y en cualquier horario del día.

¿Cuánto cuestan las transferencias en dólares?

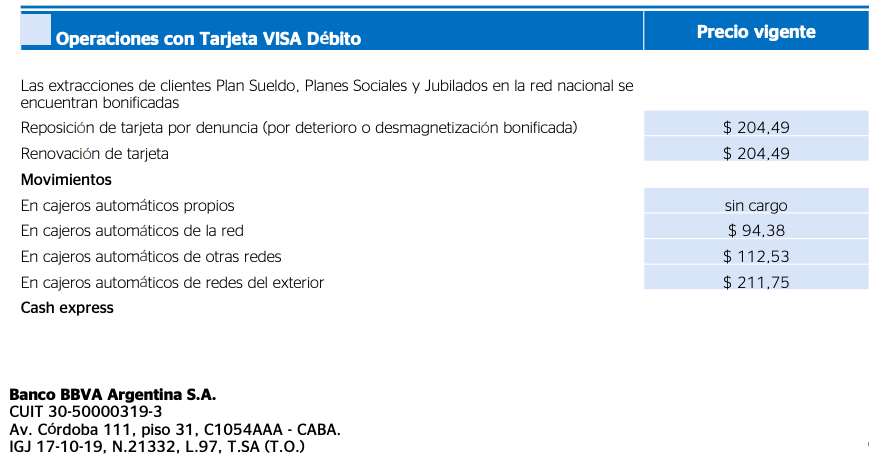

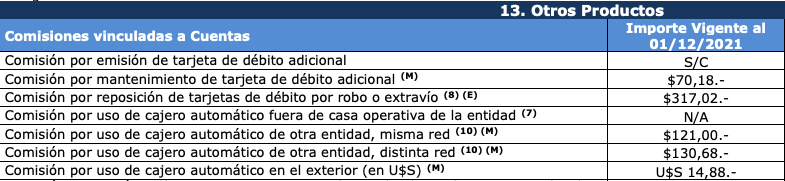

Si realizás o recibís una transferencia en dólares y sos «usuario final», los bancos y entidades financieras no te deben cobrar cargos, ni comisión alguna.

En cambio para aquellos clientes que no son un «usuario final», las transferencias en dólares -ordenadas o recibidas- son gratuitas si se realizan por home banking o cajero automático por hasta un equivalente de hasta $ 250.000 pesos acumulado diario. Cuando se supere ese monto, la comisión que se te vaya a cobrar la define el banco o entidad financiera de la cual sos cliente.

A pesar de ser una transferencia en dólares, la comisión se paga en pesos y para ello se utiliza el tipo de cambio comprador del Banco Nación correspondiente a la fecha de cierre de operaciones del segundo día hábil inmediato anterior.

Según la normativa del BCRA, lo que el banco cobra por este tipo de comisiones debe estar publicado en la pagina web del banco del que sos cliente.

¿Cuánto tarda en llegar una transferencia en dólares de un banco a otro?

Cuando una persona quiere realizar una transferencia en dólares a otra persona o a una cuenta propia en dólares en otro banco, generalmente selecciona la opción «transferencia inmediata», es decir que los dólares son transferidos en segundos desde una cuenta a la otra. También se pueden realizar «transferencias programadas», cuando se desea que las transferencias no se realicen en ese momento y se programan para que se lleven a cabo más adelante (por ejemplo en 48 hs., 72 hs., etc.).

Cabe destacar que dos variables a considerar en los tiempos que se demora una transferencia son los días y horarios en las que se realiza, dado que en algunos bancos sólo se pueden realizar en días hábiles y horarios bancarios.

Limitaciones a las transferencias en dólares

Las transferencias en dólares comenzaron a tomar mayor relevancia a partir de la posibilidad de obtener la mayor cantidad de dólares solidarios con el cupo personal de los U$S 200 dólares mensuales.

Esto trajo aparejado una catarata de apertura de cajas de ahorro en dólares para poder comprar los 200 dólares y luego hacer el famoso puré (venderlos al precio de dólar blue). Muchas personas compraban online a su nombre los 200 dólares, pero en realidad esos dólares pertenecían a otras personas (familiares o amigos). Esta situación dio origen a la operatoria de los conocidos «coleros virtuales», donde personas generalmente de bajos recursos abrían cajas de ahorro en dólares, compraban su cupo 200 dólares (a cambio de una comisión) y luego transferían esos dólares al «organizador» quien retiraba por ventanilla de alguna sucursal los dólares billetes o buscaba extraer dólares en cajeros automáticos para sacarlos más rápido.

Para frenar esta operatoria el BCRA el 16/7/20 el BCRA emitió la Comunicación «A» 7072 que estableció recaudos especiales para las transferencias en dólares. Dichos recaudos se detallan en nuestras Preguntas frecuentes sobre nuevos requisitos para recibir transferencias en dólares. A continuación, se resumen sobre qué tipo de cuentas se debían tomar los recaudos antes de proceder a la acreditación de los dólares recibidos por una transferencia en dólares:

- Cuentas de destino que no hayan sido previamente asociadas por el originante de la transferencia a través de cajeros automáticos, en sede de la entidad financiera o por cualquier otro mecanismo que ella considere pertinente.

- Cuentas de destino que no registren una antigüedad mayor a 180 días desde su apertura.

- Cuentas que no hayan registrado depósitos o extracciones en los 180 días anteriores a la fecha en que sea ordenada la transferencia inmediata.

- Cuentas de destino nominadas en moneda extranjera a partir de una segunda transferencia recibida durante el mes calendario, las entidades receptoras deberán diferir la acreditación hasta eliminar cualquier sospecha de incumplimiento normativo en lo que refiere a la compra de moneda extranjera por parte de personas humanas residentes para la formación de activos externos. Para ello, podrán requerir al cliente receptor que justifique el motivo de la transferencia. El diferimiento previsto no podrá exceder las 13 horas del día hábil siguiente. En caso de no producirse la justificación del movimiento en el término previsto, la entidad receptora deberá proceder al rechazo de la transferencia. La entidad podrá exceptuar aquellas cuentas que por su propia actividad puedan justificar la recurrencia de esta operatoria.

Cepo a las transferencias en dólares

Luego el 15/09/20, el BCRA emite la Comunicación «A» 7105 dentro de una batería de normas cuyo objetivo fue hacer más duro los controles de cambio, que obligaba a los bancos a hacer una consulta previa con ANSES para saber si un titular de una caja de ahorro en dólares era beneficiario de un plan social antes de acreditarle los fondos. Dada la dificultad operativa para los bancos de consultar la base de la ANSES, esta medida impuso en la práctica un cepo a las transferencias en dólares y se frenaron todas las transferencias en dólares.

El Banco Central liberó las transferencias en dólares

Finalmente, mediante la Comunicación «A» 7112 del 24/09/20 el BCRA quita el cepo a las transferencias en dólares, ya que dispuso que todas las transferencias de cuentas nominadas en moneda extranjera se podrán cursar sin necesidad de validación previa. De acuerdo con lo establecido en dicha comunicación, las aperturas de cajas de ahorro en dólares que se realicen para la acreditación de una transferencia en dólares y la acreditación de los dólares en cuentas ya habilitadas, no requerirán de la validación establecida en la Comunicación «A» 7105. Para mayor información sobre este tema, se puede consultar nuestra nota Banco Central libera las transferencias en dólares.

¿Cuáles son los riesgos de realizar transferencias en dólares y cómo justificar las transferencias en dólares?

Luego de la regularización de las transferencias en dólares, igualmente queda en el aire el riesgo de que si una persona realiza una transferencia en dólares o recibe una transferencia en dólares finalmente la operación se concrete pero que bloqueen la caja de ahorro en dólares como ya le ha sucedido a distintos de nuestros usuarios (por ejemplo en Banco Nación, Banco Patagonia o BBVA Francés, entre otros).

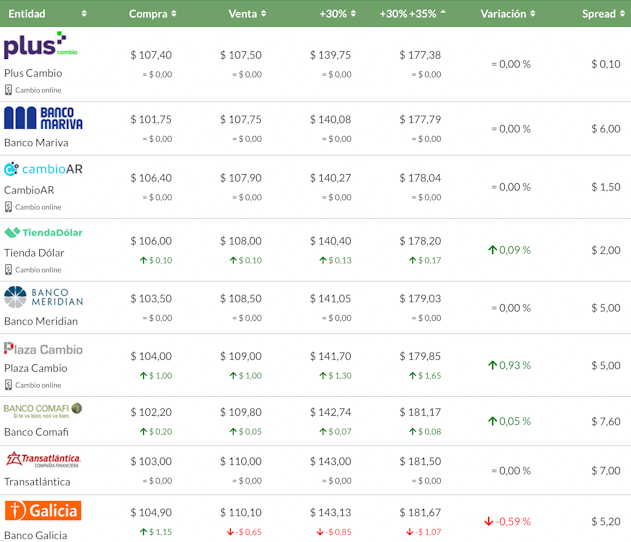

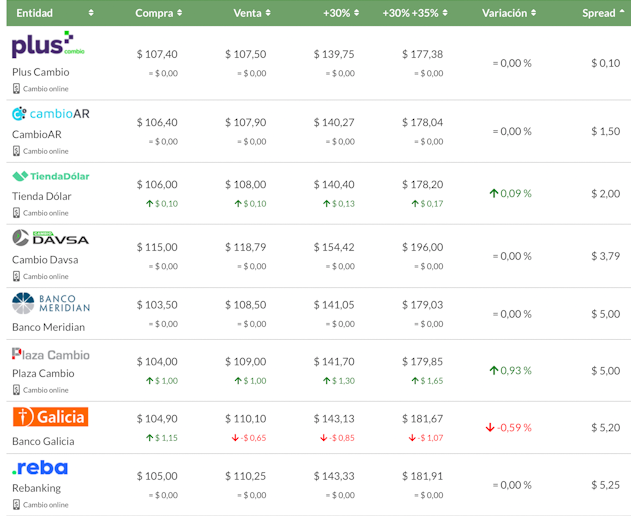

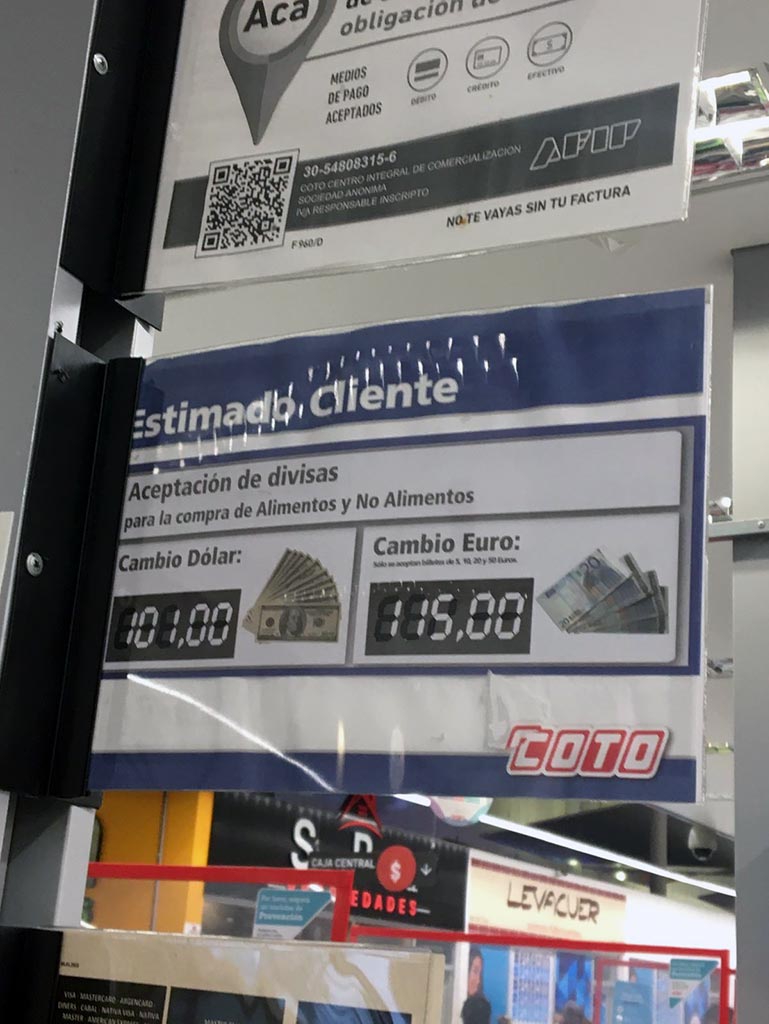

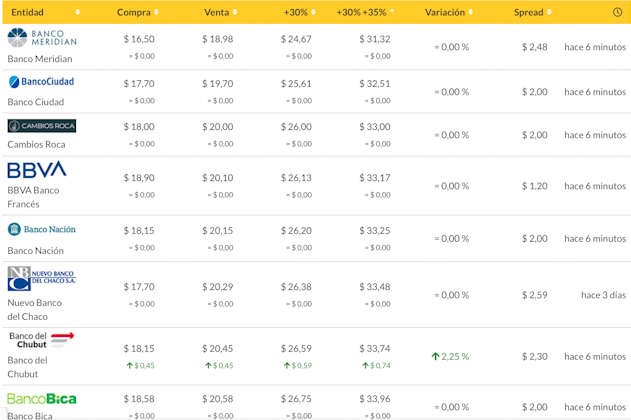

Por esta razón, muchas personas que antes compraban sus 200 dólares mensuales en casas de cambio online dejaron de hacerlo, ya que la operatoria requería una transferencia en pesos hacia la casa de cambio online y luego la recepción de una transferencia en dólares en la caja de ahorro en dólares del cliente en el banco. Nadie quiere que sus dólares queden en un «limbo» o que se produzcan complicaciones que entorpezcan o hagan más burocrática toda esta operatoria. Esta situación benefició a los bancos, ya que esos clientes para no correr ningún riesgo en la futura recepción de la transferencia en dólares decidieron comprar sus dólares en su propios bancos aún cuando en esas entidades los dólares costaran hasta entre un 5 y un 8% más caro (ver ranking de cotizaciones de dólar hoy).

Más allá que se haya levantado el cepo a las transferencias de dólares a través de la Comunicación «A» 7112, los recaudos que tienen que tomar los bancos antes de efectivizar la recepción de una transferencias en dólares (es decir acreditar los dólares en la caja de ahorro de la persona que está recibiendo la transferencia en dólares) establecidos por la Comunicación «A» 7072 siguen vigentes. Por lo tanto, no se debería tener problema con la primera transferencia en dólares que se recibe en una caja de ahorro en dólares. Incluso a partir de la segunda transferencia en dólares a recibir, si la misma está justificada no hay nada que la impida (más allá de que el banco solicite información o documentación adicional para proceder a la acreditación de los dólares finalmente en la cuenta). Obviamente todo esto tienen que ver también con las operaciones que ya venía haciendo cada cliente, por lo que si en los meses anteriores era corriente la recepción de dos, tres o más transferencias en dólares dicha situación entraría dentro de la normal operatoria y por lo tanto no debería pasar a mayores.

Por otro lado, si de repente el cliente comienza a recibir una catarata de transferencias en dólares y esto no sea razonable con el perfil o volumen de operaciones del mismo, seguramente no se acrediten los fondos en dólares recibidos o incluso se proceda al bloqueo o cierre de cuenta, sin dejar de lado la posibilidad del inicio de una sumario penal cambiario.

¿Cuántas transferencias en dólares se pueden hacer por mes?

En realidad, si un cliente quiere realizar transferencias en dólares puede realizar todas las que quiera. El tema en cuestión es la cantidad de transferencias en dólares que se reciben.

Tal como se mencionó más arriba y de acuerdo con lo establecido en la Comunicación «A» 7072, las entidades tienen que tomar más recaudos (no quiere decir que finalmente no acrediten los fondos en dólares) a partir de la segunda transferencia en dólares recibida durante el mes calendario. En estos casos, los bancos que reciben las transferencias en dólares para acreditarlos en las cajas de ahorro en dólares de sus clientes deberán diferir la acreditación hasta eliminar cualquier sospecha de incumplimiento normativo en lo que refiere a la compra de moneda extranjera por parte de personas humanas residentes para la formación de activos externos.

Algunos bancos incluso publican en su página web cuántas transferencias pueden recibir sus clientes según el tipo de cuenta o de producto bancario que poseen (cuanto más premium es la cuenta/ producto más transferencias puede recibir sin que se le solicite mayor información). Por ejemplo, el Banco Santander publica lo siguiente en relación con la cantidad de transferencias en dólares que puede recibir una persona en Santander:

“El Banco Central por medio de su Comunicación “A” 7072, modificatorias y complementarias, estableció controles sobre la recepción de transferencias en dólares. En tal sentido, y en cumplimiento de las políticas de conozca a su cliente, nuestra entidad, estableció límites a la cantidad de transferencias en dólares, que las cuentas de personas humanas, pueden recibir por mes calendario teniendo en cuenta también su antigüedad…”. Para cuentas abiertas con más de 180 días de antigüedad, el límite de cantidad de transferencias en dólares permitidas hasta duplica al de las cuentas con menos de 180 días de antigüedad, tal como se puede ver más abajo (por ejemplo para “Caja de ahorro en u$s” el límite pasa de 2 a 4 transferencias mensuales permitidas para recibir):

En el caso del límite a la cantidad de transferencias que pueden recibir los clientes de Brubank, el banco aclara en su sitio web lo siguiente:

“Para las transferencias entrantes, es decir, transferencias que recibas en tu caja de ahorro en dólares de Brubank, entra en vigencia la comunicación “7072” del Banco Central de la República Argentina. La misma exige que si recibís más de una transferencia en dólares por mes calendario, deberás justificar cada una de ellas hasta eliminar cualquier sospecha de incumplimiento normativo.

De lo contrario podría ser demorada o rechazada.

Una vez finalizado el mes en curso, podrás recibir una nueva transferencia a tu caja de ahorro.

Podes realizas transferencias salientes en dólares a cualquier entidad bancaria, sin costo.

Si no podes realizar una transferencia saliente de Brubank a otra entidad porque la aplicación no valida un CBU/alias para realizar una transferencia en dólares o muestra un mensaje de error al querer realizar esta acción, consulta con la entidad de destino si el CBU se encuentra habilitado para recibir transferencias.”

¿Qué pasa si me transfieren dólares?

En base a todo lo comentado en esta nota, si la transferencia en dólares es la primera recibida dentro de un mismo mes calendario, no debería haber problema alguno y los dólares deberían acreditarse con normalidad.

A partir de la segunda transferencia en dólares enviada a la misma caja de ahorro en dólares, ya comenzaría el análisis por parte del banco receptor de la transferencia para proceder a su efectivización. Esto no implica, que los fondos finalmente no se acrediten si el origen de la transferencia pueda ser explicado y justificado razonablemente por el cliente.

¿Tuviste algún inconveniente con las transferencias en dólares?

Dejanos tus comentarios e interactuá con nuestra red de usuarios